先日、アメリカの税金対策の一つとしてメディカル費用に使えるHealth FSA(Flexible Spending Account)についてコチラの記事で解説しました。

今回は、子供のデイケアや大人の介護ケアが必要な時に使えるDependent Care FSAについてお話ししたいと思います。

13才未満のお子さんがいる方、シニアケアなど介護ケアが必要な方はご参考下さい。

目次

アメリカの税金対策: Dependent Care FSAの活用法

Dependent Care FSAとは?

Dependent Care FSA(Flexible Spending Account)とは、①赤ちゃんや子供のデイケア費用や②一緒に住んでいる家族の介護ケアサービス費用において節税効果を得られるというものです。

Health FSAと仕組みは同じで、1年間でチャイルドケア費用や介護ケアがいくらかかるか計算し、健康保険を更新する際にいくら給料からcontributeするか決めます。

年間$5,000をcontributeする場合、2週間ごとにpaycheckをもらっている人は一回のpaycheckにつき$208.33差し引かれます。この時taxは控除されるのでtax rateが30%だとしたら年間で$1,500をsaveした事になります。

例) $5,000(税引き前の給料) x 30% (tax) =$1,500 tax控除分

尚、共働きの場合、夫婦それぞれ$2,500ずつにしてもいいしどちらか一人が$5,000にしても大丈夫ですが、二人とも誤って$5,000ずつの設定にしてしまうとどちらかの$5,000は支払われない事となります。

それでは、Dependent Care FSAを利用する際に必要な3つの条件を見ていきましょう。

税金控除となる為の3つの条件

Dependent Care FSAを利用するには、以下3つの条件をクリアしなくてはいけません。

① Work-related expenses (仕事に関連する費用)である

アメリカのデイケアは日本の保育園事情と違い、クラスに空きさえあれば共働きでなくても子供を預ける事が可能です。しかしこのtax控除を受けるには、両親が共働きでチャイルドケアを必要とする場合に限ります。

もし片親がフルタイムの学生の場合は残念ながらこのDependent Care FSAは使えませんが、パートタイムの学生または専業主婦(夫)で職探し中の場合には使えます(旦那さんまたは奥さんに収入がある限り)。

ステータス

- フルタイムの学生: No

- 職探し中: Yes

② Qualifying Person (有資格者)である

Dependent Care FSAのDependentとは要は扶養家族の事です。

日本では扶養家族になるのに年齢制限はありませんが、アメリカではチャイルドケアに関しては13才未満という年齢制限があります。

つまり、0~12才の子供がQualifying Person (有資格者)にあたります。

また、年齢に関係なく6ヶ月以上(※1)一緒に住んでいる介護ケアが必要な家族・親族もこのQualifying Personにあたります。

(※1): 6ヶ月という期間はtax returnをファイルする年度(Calendar Year)と一致しなくてはいけませんので、2019年のtax return分であれば最低1/1/2019~12/31/2019のうちの6ヶ月間は一緒に住んでいなければ適用されないという条件です。

Qualifying Personの定義

- 0~12才の子供

- 6ヶ月以上一緒に住んでいる介護ケアが必要な家族・親族

③ Earned income(稼いだ収入)がその年にあること

基本どこかの会社に勤めているか自営業を営んでいない限りearned incomeとして認められません。

もし仕事をリタイアして年金暮らしの場合や株の売買などで得た収入は稼いだ収入(earned income)ではないのでDependent Care FSAを利用できません。

以下は実際に稼いだ収入の例となります。

- 給料

- チップ

- 労働組合のストライキ給付

- リタイヤする年の前に受け取ったLong-term disability benefits

こちらは稼いだ収入として認められていない例となります。

- Social Security

- 年金

- 利息、配当

- 失業給付金

- Alimony (別居または離婚相手に支払う扶養手当)

- チャイルドサポート

稼いだ収入(Earned Income)

- 会社に勤めて得た給料、チップなど

- 自営業、農家などで得た収入など

これらの3つの条件をクリアすればDependent Care FSAを利用して税金控除が受けられます。

それでは、次の項目でどのような費用が税金控除として認められているのか説明します。

Dependent Care FSA対象費用

まずは13才未満の子供に適用されるチャイルドケア費用からみていきます。

チャイルドケア費用

お子さんがパブリックのプリスクールやキンダーに入るまでは、デイケアやベビーシッターを利用する方が多いと思います。

また、共働きの場合、パブリックのキンダーに入るとbefore and after school programを利用するのが一般的かと思います。これらの費用は全てtax控除対象アイテムとなります。

実際にどんなチャイルドケア費用がtax控除と認められているのか以下の良い例をご覧下さい。

<tax控除対象費用の例>

- デイケア

- Nursery school

- プリスクール(YMCAなどプライベート)

- ベビーシッター、ナニー

- before and afterスクールプログラム

- Summer day camp (サマースクールプログラム)

- 病気の時のチャイルドケア

尚、チャイルドケアにかかる費用でも、以下のようなものはtax控除とは認められていませんのでご注意を。

- デイケアサービスが実際に始まる前のregistration fee

- ピアノなど習い事

- キンダーガーデン及びキンダー以上の学年の学費 (プライベートスクールなど)

- 交通費(親がデイケアなどに子供を連れて行く場合)

- Tutoring (家庭教師)

- Field Trips

- ハウスキーパー(チャイルドケアも含まれる場合はチャイルドケア費用分のみtax控除される)

- 語学学校

- Nursing home care

補足: デイケアに最初に登録する際に登録費用(registration fee)を払うのが一般的ですが、実際にデイケアに通い始めてから発生した費用であればtax控除が認められます。ですので、毎年登録費用を払わなくてはいけない場合、2回目以降に発生する費用はtax控除アイテムという事になります。

介護ケア費用

介護ケア費用に関してはチャイルドケア費用のように複雑ではないのですが、tax控除されない費用の例としては、ハウスキーパーやメイドといった家事代行サービス(掃除や料理など)くらいでしょうか。

<tax控除対象費用の例>

- アダルトデイケアセンター

- シニアデイケア

- 高齢者介護ケア(自分の家または誰かの家)

- 交通費(ケアサービスを行う側が送迎をする場合)

以下はtax控除されない例となります。

- ハウスキーパーやメイド (掃除、料理など家事代行サービス)

それでは、次にいつDependent Care FSAの手続きができるのかお話しします。

いつ手続きができる?

保険の更新期間

通常ですと、健康保険や歯の保険などを更新する期間にDependent Care FSAの金額も設定しなくてはいけません。会社によってenrollmentの期日が多少違いますが、多くの企業は11月中旬〜12月中旬の間が更新期間となっています。

もし会社の更新期間を過ぎてしまった場合は途中で加入する事はできませんが、次に説明するqualifying life eventに該当する場合は年度の途中からでもDependent Care FSAの利用が可能です。

Qualifying Life Eventが起きた時

以下に該当する変化が起きた際、Qualifying Life Eventとして認められます。

Qualifying Life Event

- 雇用ステータスの変更 (夫または妻)

- 結婚ステータスの変更 (離婚、再婚、死)

- 子供が13才になった(Dependentに該当しなくなった)

- チャイルドケアや介護ケアサービスの費用に変化があった

雇用ステータスの変更の例としては、転職をして勤務先が変わった時や専業主婦だった奥さんが仕事に復帰をしたなど。

筆者は息子が2才になる前にデイケアに通うようになったので、仕事復帰をした時点で年間contributeできるMAX$5,000をDependent Care FSAに入金する手続きをしました。

もしお子さんが年度の途中で13才になる場合は、13才になった時点でtax控除から外す手続きを行わなくてはいけませんのでお忘れなく。

Dependent Care FSAの利用方法

Reimbursement (払い戻し)

Dependent Care FSAの場合、払い戻し形式が一般的です。

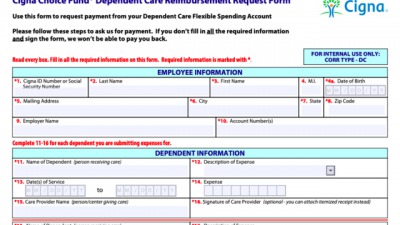

例えば雇用主を通してCignaという保険会社に加入している場合、以下のようなReimbursement Request Formに記入してレシートのコピーと一緒に提出します。

提出方法はオンライン上かFAXか郵送となります。

この時、以下の情報が必要となります。

- プロバイダーの名前

- サービス内容

- サービスを受けた日(期間)

- 金額

デイケアなどで普段支払いの時にレシートをもらっていなくても、tax filingをするのにレシートが必要と伝えればすぐにレシートを出してくれます。

年度の終わり頃にまとめて提出してもいいですが、提出期限を過ぎてしまうとせっかくcontributeした$5,000(MAXで入れていた場合)が水の泡になってしまいますので、fundがある程度貯まった時点でせっせかreimbursementするのをお勧めします。

入金方法は大抵指定した口座に支払われますが、郵送でチェックを送られる方法もあります。

提出期限

Reimbursementの提出期限は会社によって多少違うかもしれませんが、筆者の勤務先では3/15(2.5ヶ月のgrace period)が提出期限でした。

提出期限はHRに確認するのが一番ですが、plan yearが12/31までの場合は翌年の3/15が提出期限となる事が多いかと思います。会社が決めた提出期限を過ぎてしまうと、Dependent Care FSAの残りの残高は全て失われますのでご注意下さい。

最後に

この記事では、チャイルドケアや介護ケア費用において税金控除ができるDependent Care FSAについてお話ししました。

税金控除となる為の3つの条件(work-related expenses, qualifying person, earned income)が揃わなくてはいけないこと、対象費用の例、更新手続きのタイミングなどおわかり頂けだでしょうか。

Dependent Care FSAをまだ利用した事のない方、これから利用しようかなと思っている方は是非活用してみてはいかがでしょうか。

一年間で$1,500のtax savingができます(2019年時点)。

日本への往復航空券一人分くらいにはなるのではないでしょうか。

Reference:

IRS.(n.d.).What is earned income?Retrieved 1/5/2019, from https://www.irs.gov/credits-deductions/individuals/earned-income-tax-credit/earned-income

FSA FEDS.(n.d.). Dependent Care FSA. Retrieved 1/5/2019, from https://www.fsafeds.com/explore/dcfsa